新しくクレジットカードを作りたいけど、どれが良いか分からない…。 なんとなく作ったカードを使っているけど、本当にこれがベストなのか不安…。

そんなクレジットカードに関する悩みを抱えている方に、筆者が「今、最もおすすめできるクレジットカードは?」と聞かれたら、即答でこう答えます。

「三井住友カード ゴールド(NL)」です!

「聞いたことある!」という方も多いと思いますが、実際はどうなの?何が良いの?ゴールドカードって年会費がかかるのでは?と思って、なかなか作成に踏み切れていない方も多いのではないでしょうか。

この記事では、そんな疑問を抱える方々へ向けて、三井住友カード ゴールド(NL)の真の魅力と、このクレカだけで年間25,000円以上のポイントを稼ぎ出す筆者の驚異的な活用術まで、徹底的に解説します。

トクビヨリレーティング

| 評価項目 | 評価点 (5点満点) | 評価のポイント |

|---|---|---|

| 年会費 | 年会費永年無料が可能 | |

| 一般還元率 | 年間100万円利用で1.5%還元 | |

| 汎用性 | 国際ブランド、クレカ積み立て、チャージルート | |

| 特化性 | 対象店舗で7%〜20%還元 | |

| 付帯サービス | クレカ積み立て還元率、国内空港ラウンジ完備 | |

| 総合力 | トクビヨリレーティングNo.1の実力! |

この評価からも分かる通り、三井住友カード ゴールド(NL)は、全体的に非常に高得点をたたき出しており、特に特定の利用での高還元が得られる「特化性」と、多くのシーンでメリットを享受できる「汎用性」が極めて高い、非常にバランスの取れた最強カードと言えます。

三井住友カード ゴールド(NL)とは?

三井住友カード ゴールド(NL)は、三井住友カードが発行するゴールドカードです。最大の特徴はその名にもある「NL(ナンバーレス)」。券面にカード番号や有効期限が印字されておらず、セキュリティ面が非常に強化されています。

しかし、このカードが最強たる所以は、単なるセキュリティ対策だけではありません。その真髄は、次に解説する驚異的なポイントプログラムと年会費永年無料の仕組みにあります。

三井住友カード ゴールド(NL)の「8大メリット」

このカードが最強と言われる具体的な理由を、8つのメリットに分けて詳しく見ていきましょう。

貯まるポイントは「Vポイント」!驚異の出口戦略「ウェル活」が可能

三井住友カードを利用すると貯まるのは「Vポイント」です。このVポイントは、現在最も「勢いがある」と感じるポイントの一つです。

なぜなら、

など、非常に強力なポイントの出口戦略が用意されているからです。

ウェル活とは?

ウェル活」とは、毎月20日にウエルシアをはじめとした系列店舗で、WAON POINTを1.5倍の価値で利用できる活動のことです。

Vポイントは、WAON POINTと即時交換が可能です。つまり、実質的にVポイントも20日に1.5倍の価値で利用できるため、貯めたVポイントの価値を50%アップさせられるという、驚異的な活用法が確立されているのです。

年間100万円利用で「実質還元率1.5%」に跳ね上がる!

三井住友カード ゴールド(NL)の通常の還元率は0.5%と、正直言って平凡です。しかし、このカードには「年間100万円利用ボーナス」という制度があります。

これは、実質的に基本還元率0.5%に加えて、年間100万円の利用額に対して1.0%のボーナスが付与されることになり、年間利用額100万円ピッタリの場合、実質還元率は1.5%となります!

対象店舗で「7%〜20%」の高還元を叩き出す!

出典:https://www.smbc-card.com/nyukai/merit/proper_p5.jsp 三井住友カード高還元対象店舗(一部)

個人的に最も恩恵を受けているのが、この高還元特典です。

以下の「対象のコンビニ・飲食店」で、スマホのタッチ決済を利用すると、基本還元率に加えて驚異的なポイント還元を受けられます。

この還元率を7%からさらに引き上げて、最大20%にする条件は、家族カードの利用や、特定のサービス登録などが必要で、簡単ではありません。

しかし、通常の7%還元だけでも、日常の利用でポイントがザクザク貯まる感覚を実感できるでしょう。気になる方は、公式サイトをご参照ください。

年会費は5,500円(税込)だが、「永年無料」も可能!

三井住友カード ゴールド(NL)の年会費は5,500円(税込)です。しかし、このカードの最大の魅力は、年会費を実質永年無料にできる点です。

一度達成するだけで、ゴールドカードの特典を維持したまま、一切年会費を払わなくて良くなるのは、まさに破格の条件と言えます。

SBI証券のクレカ積立で最大「1%還元」を受け取れる

投資を考えている方にも強力なメリットです。SBI証券の投資信託の積立をこのカードで決済すると、積立額の1%がVポイントとして還元されます。

現在、月に最大10万円までのクレカでの積立が可能となっています。仮に毎月10万円の積立で1,000ポイント、年間で12,000ポイントが何か品物を買うのではなく積み立てで手に入る、賢い資産形成をサポートしてくれる機能です。

なお、年間1%還元を受けるためには前年度に100万円以上の決済が必要となり、10万円以上で0.75%、それ未満で0%となります。

出典:https://www.smbc-card.com/mem/for_sbi/tsumitate/index.jsp前年度の利用金額とSBI証券でのクレカ積み立ての還元率

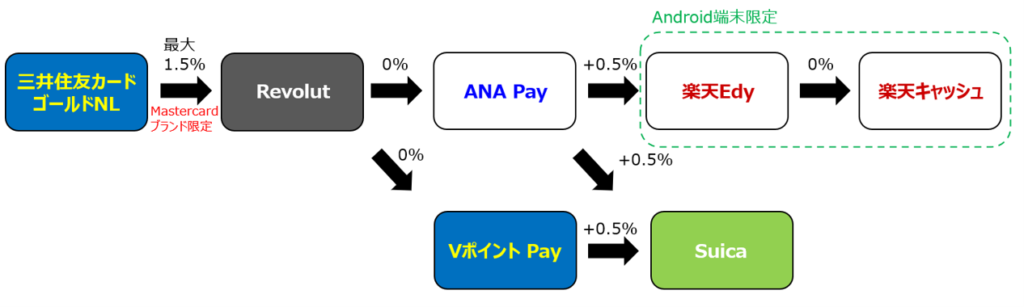

チャージルートを駆使して還元率を底上げ!

このカードは、単体での性能が高いだけでなく、特定の「チャージルート」を駆使することで、還元率以上の効率でポイントを獲得できます。

最終的な出口として一般的なのは、楽天キャッシュにし楽天サービスでの利用、またはSuicaなどの交通系ICへのチャージです。

なお、本カードは2026年3月1日に100万円決済修正対象となるチャージ先がほとんどなくなってしまうことが予定されており、楽天キャッシュまでのルートをお得に利用するためにはAndroid端末が必須となってしまいますが、ルートが残っているだけで強力と言える時代になってきています。

100万円決済対象の残されたルート2026年3月1日以降下記のみとなるため、手間を惜しまない方は試してみるのも良いかもしれません。

なお、チャージルートについて当記事で解説を始めると非常に煩雑になってしまうためここでは省きますが、カード自体の還元率に加えて、ルート上のチャージでポイントを二重取りできる仕組みが存在しています。

国内空港ラウンジの利用が可能に

ゴールドカード特典として、国内主要空港のラウンジを無料で利用できます。出張や旅行の際、フライト前のひと時を快適に過ごすことができます。

利用可能な空港ラウンジの詳細に関しましては、公式サイトをご覧ください。

なお、注意点として、同伴者は有料となります。この点だけは把握しておきましょう。

ETCカードも「実質無料」で利用できる

有料道路をよく利用する方にとって必須のETCカードも、発行手数料が無料で、発行することができます。

年会費が550円(税込み)となっていますが。年一回以上の利用があれば年会費も無料となります。追加の出費を気にすることなく、便利なETC機能を利用できる点も、メインカードとしての大きな魅力です。

三井住友カード ゴールド(NL)の「デメリット」と向かない人

最強に見えるこのカードにも、当然デメリットや向かない人が存在します。

デメリット

向かない人の特徴

- 年間100万円の利用をしない人

- 高還元対象店(コンビニ、飲食店など)をほとんど利用しない人

- Vポイントの出口(ウェル活、SBI証券など)に魅力を感じない人

通常の三井住友カード(NL)やOliveとの違いは?

三井住友カードには、ゴールドではない通常版やOliveゴールドといった種類があり、どれを選ぶべきか迷う方もいるでしょう。

三井住友カード(ノーマル)との違い

ノーマルカードとの違いは以下の通りです。

| 項目 | ノーマル | ゴールド |

|---|---|---|

| 年会費 | 永年無料 | 5,500円(永年無料条件あり) |

| 年間100万円ボーナス | なし | 10,000ptあり |

| SBI証券積立還元 | 0.5% | 1.0% |

| 国内空港ラウンジ | 利用不可 | 利用可能 |

| 対象店舗還元率 | 7%〜20% | 7%〜20% |

ノーマルカードでも「対象店舗で7〜20%還元」は利用できます。そのため、「少しの年会費も払いたくない」という方は、まずノーマルカードから作ってみるのもアリです。

また、条件は非公開ですが、ノーマルカードで年間100万円利用すると、初年度から年会費無料でゴールドへアップグレードできるインビテーション(招待)がくるという噂もあるので、年会費を絶対に払いたくない方は、ノーマルから始めるのもおすすめです

三井住友カード Oliveとの違い

Oliveは、三井住友フィナンシャルグループが提供する総合金融サービス「Oliveフレキシブルペイ」の一部です。

| 項目 | 三井住友ゴールド | Olive ゴールド |

|---|---|---|

| 銀行口座の縛り | なし | 三井住友銀行口座が必須 |

| 国際ブランド | Visa or Mastercard | Visaのみ |

| 機能 | クレジットカードのみ | 1枚でクレカ/デビット/キャッシュカード機能 |

Oliveは、三井住友銀行をメインバンクにしている人や、1枚のカードで全てを済ませたい人には非常に便利です。しかし、銀行口座の縛りがない三井住友カード ゴールド(NL)の方が、多くの方にとって使いやすいと筆者は考えています。

実際に使ってみた感想:最高の「ポイント生成マシン」

筆者がこのカードを実際に使ってみた感想は、ただ一言、「最高」です。

自身が持っているクレジットカードの中で、最も効率良くポイントを生成してくれる「ポイント生成マシン」だと断言できます。

これらを組み合わせることで、筆者はざっくりとこのクレジットカードだけで年間25,000ポイント以上を獲得できています。

25,000円あれば、ちょっとした家具や家電を購入したり、豪華な料理を食べたりすることができます。このクレカにメインカードを切り替えるだけで、これだけのメリットを獲得できるのは、コスパ最強ではないでしょうか。

驚異的な筆者の「実質37,500円」活用法!

さらに筆者は、基本的にVポイントは全てWAON POINTに交換し、ウエルシアのウェル活で利用しています。

25,000ポイントを1.5倍の価値で利用できるため、なんと37,500円の価値となります。これは、誰が見ても驚異的な活用法であり、このカードの強みを最大限に引き出す使い方です。

まとめ:迷ったら三井住友カード ゴールド(NL)を選べ!

三井住友カード ゴールド(NL)は、その破格の特典と、Vポイントの高い汎用性により、誰にでも自信を持っておすすめできる、まさに**「最強のメインカード」**です。

特にこんな人には強くおすすめします。

もし今、どのクレジットカードにするか迷っているなら、三井住友カード ゴールド(NL)を選んで後悔することはありません。この機会に、最強のポイントライフをスタートさせましょう!

少しの工夫で入会ポイントを2重取り!

現在、このカードは「ハピタス」を経由するだけで、公式特典+αのポイントが上乗せでもらえます。直接申し込むと、この上乗せ分を損してしまいます。

初めての方へ:ハピタスの使い方・登録手順はこちら

\ 時期によりポイント数は変動します /

「ポイント登録は面倒!急ぎたい」という方は、特典は減りますが以下の公式サイトから直接発行も可能です。

【公式サイト】三井住友カードゴールド(NL)申し込みページへ進む

コメント